Blog Addmeet

Archivo de la categoría ‘Mercado Inmobiliario’

Inversión Industrial España (2T 2023)

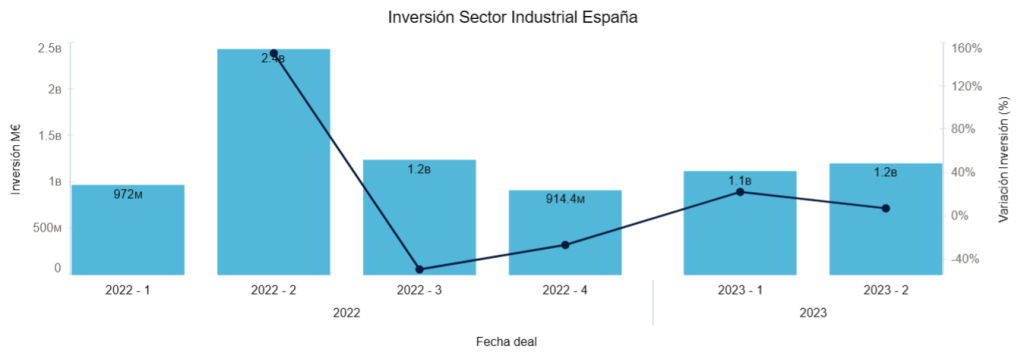

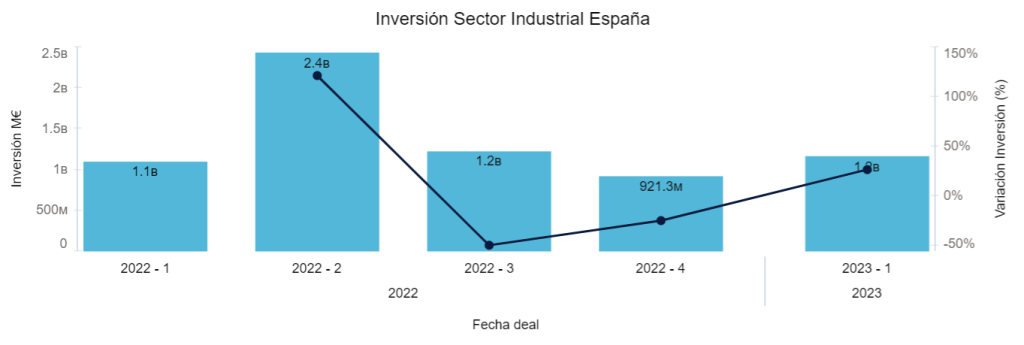

El sector industrial en España alcanzó durante este segundo trimestre del año una inversión de 1,2 B€ (datos algoritmo DAO addmeet) presentando así un descenso del 50% interanual y un aumento del 11% intertrimestral, mostrándose como un valor refugio inmobiliario.

Durante este trimestre se han registrado un total de 47 operaciones inmobiliarias del sector logístico en España con un valor medio de 25 M€ y con volúmenes entre 2 y 200 M€. Durante 2023 se llevan registradas un total de 97 operaciones.  Inversión por provincias y Ejes

Inversión por provincias y Ejes

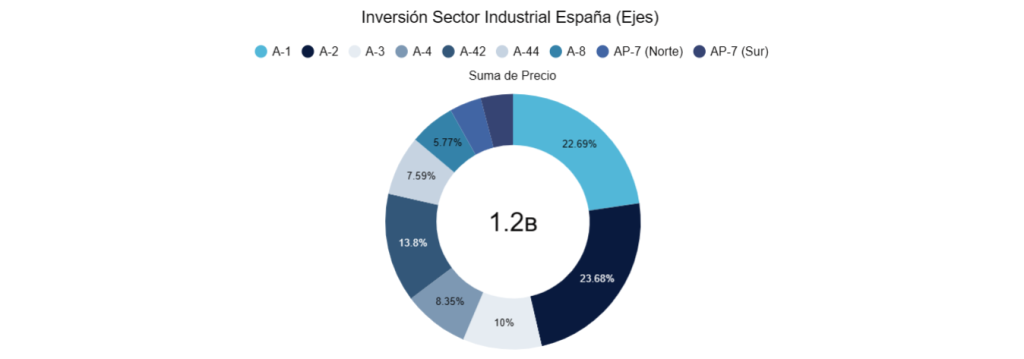

Según se aprecia en el gráfico, los mercados principales aglomeran la mayoría de la inversión inmobiliaria, siendo Madrid (18,84%), Toledo (18,13%), Valencia (12,56%), Barcelona (10,63%), Zaragoza (8,33%) y Burgos (8,22%) las provincias que aglomeran el 75%de la inversión total. Los principales ejes logísticos acaparan el 88% de la inversión inmologística del trimestre.. En orden descendente de inversión serían; eje A-2 (23,68%), A-1 (22,69%), A-42 (13,80%), A-3 (10%), A-4 (8,35%), A-44 (7,59%), A-8 (5,77%).

Los principales ejes logísticos acaparan el 88% de la inversión inmologística del trimestre.. En orden descendente de inversión serían; eje A-2 (23,68%), A-1 (22,69%), A-42 (13,80%), A-3 (10%), A-4 (8,35%), A-44 (7,59%), A-8 (5,77%). Inversión por perfil de inversión

Inversión por perfil de inversión

Dentro de las diferentes estrategias, el perfil value added se mantiene liderando la inversión con el (79,55%) de las inversiones inmobiliarias logísticas, seguido de los perfiles core (17,82%) y el core plus (2,64%). Ambos presentan un leve aumento con respecto al trimestre anterior.Sigue existiendo un elevado «gap» entre la inversión realizada para promover una nave logística y su precio en el mercado de inversión, lo que hace que el apetito por la promoción logística continue firme. Como conclusión podemos decir que, a nivel nacional, el mercado industrial de España se mantiene estable durante este segundo trimestre del año, no resintiéndose en demasía por el alza de los tipos de interés. El ajuste de precios, que se está produciendo como en otros sectores, no impide el cruce de operaciones, debido a que la plusvalía latente de los naves logísticas en promoción puede asumir el mismo sin dejar de tener un margen razonable para el riesgo asumido. La logística, junto con residencial y hotelero, parecen los «mercados refugio» en el entorno de incertidumbre de tipos actual.

Como conclusión podemos decir que, a nivel nacional, el mercado industrial de España se mantiene estable durante este segundo trimestre del año, no resintiéndose en demasía por el alza de los tipos de interés. El ajuste de precios, que se está produciendo como en otros sectores, no impide el cruce de operaciones, debido a que la plusvalía latente de los naves logísticas en promoción puede asumir el mismo sin dejar de tener un margen razonable para el riesgo asumido. La logística, junto con residencial y hotelero, parecen los «mercados refugio» en el entorno de incertidumbre de tipos actual.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversión Oficinas España (2T 2023)

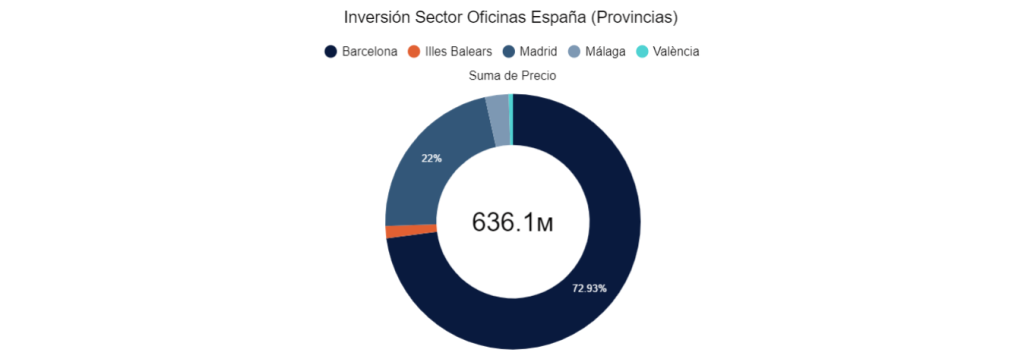

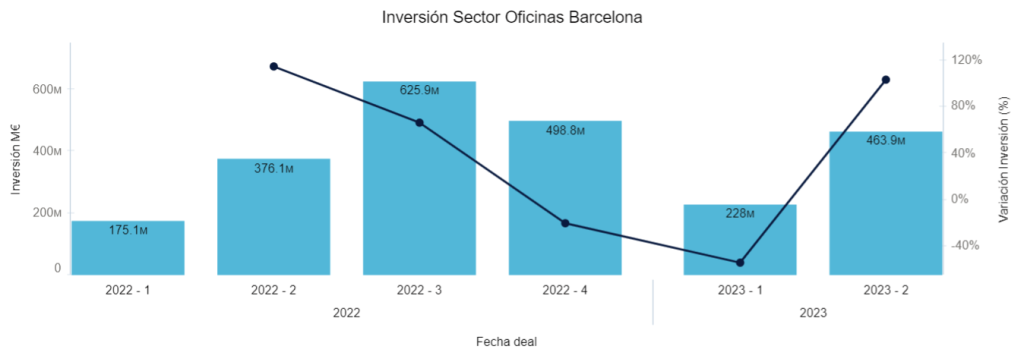

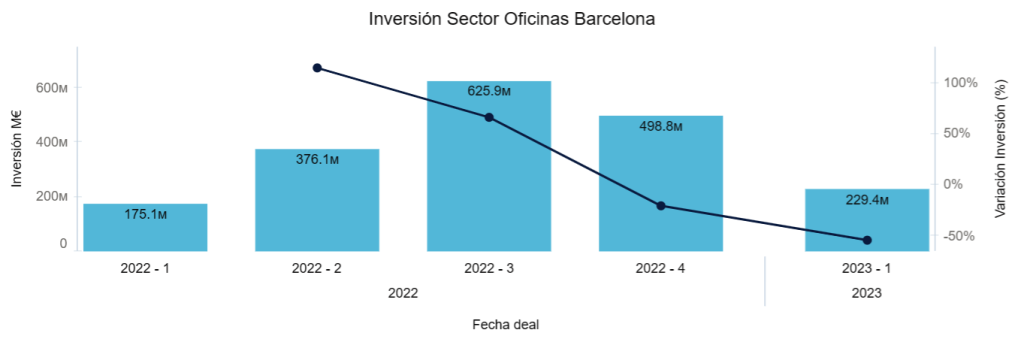

El sector de oficinas alcanzó durante este segundo trimestre del año una inversión de 636,1 M€ (datos algoritmo DAO addmeet) presentando así un descenso de un 34% interanual, acusando la incertidumbre del alza de los tipos de interés.

Durante este trimestre se registraron un total de 25 operaciones inmobiliarias de oficinas en España, con un valor medio de 25,4 M€. Desde comienzos de año se acumulan 61 operaciones inmobiliarias de oficinas.

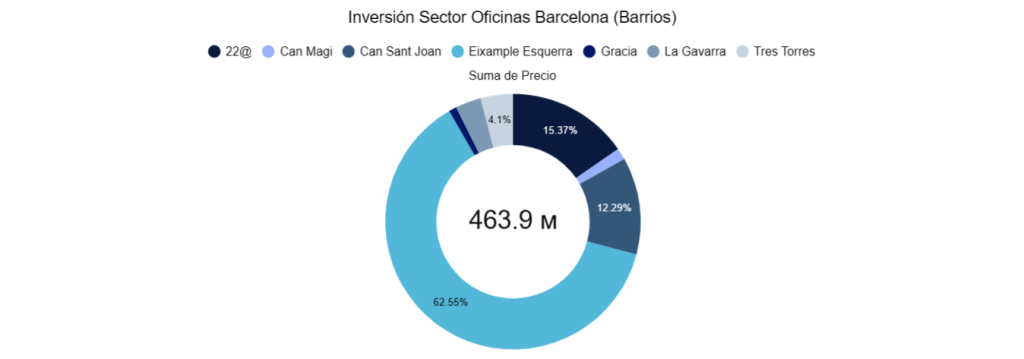

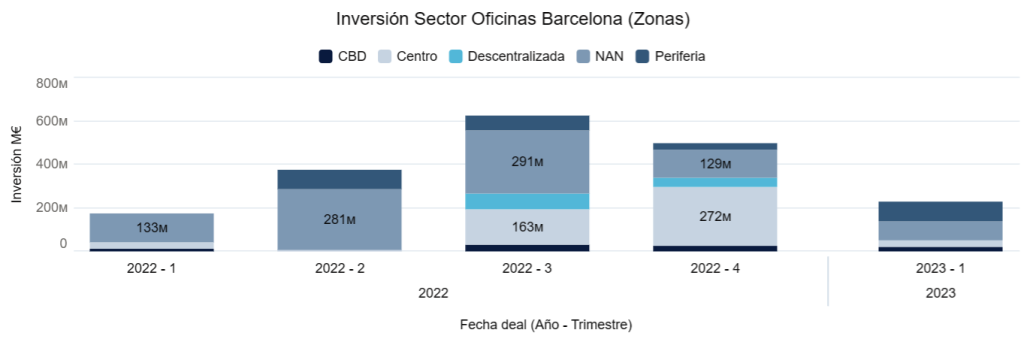

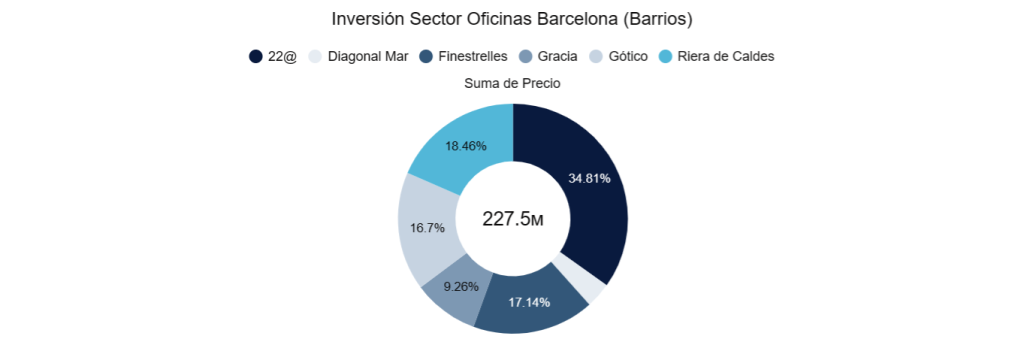

Según se aprecia en el gráfico, en el segundo trimestre del año las provincias que han contado con mayor inversión son Barcelona con el 72,93% de la inversión total, seguida por el 22% la de Madrid. También ha habido inversión de carácter más residual en Málaga (2,99%), Illes Balears (1,54%) y València (0,55%).

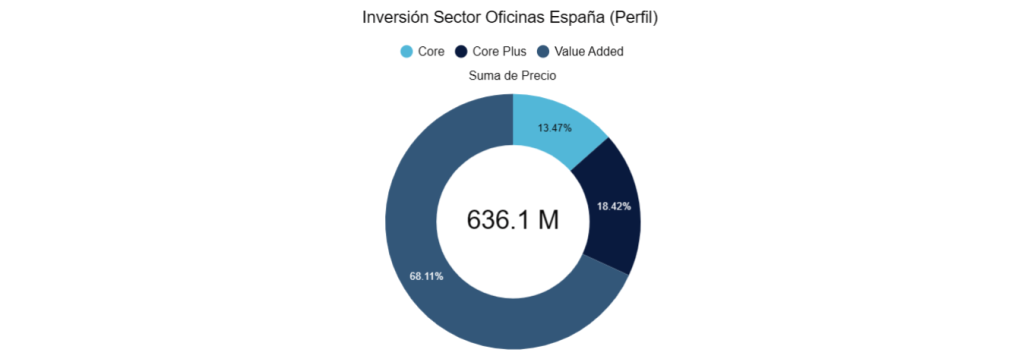

Inversión por perfil de inversión

Inversión por perfil de inversión

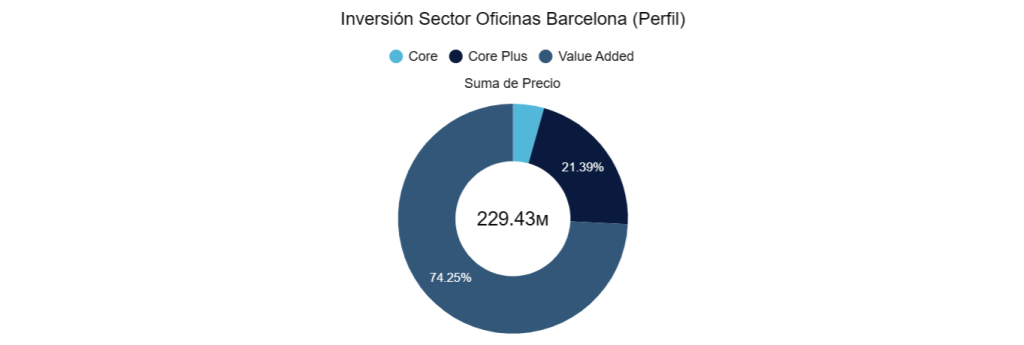

Dentro de las diferentes estrategias de inversión podemos distinguir la siguiente distribución entre value added (68,11%), core plus (18,42%) y core (13,47%).

Como conclusión podemos decir que la inversión en el sector de oficinas este último trimestre ha ido a la baja, con una disminución interanual del 34% e intertrimestral del 36%. Por distribución geográfica, Barcelona ha copado el 75% del mercado este trimestre. La inversión «value added» ha tomado relevancia seguramente por que sea la única vía de asegurarse una plusvalía latente en el inmueble viendo la degradación que está teniendo el valor de los activos más «Core». Hasta que no se perciba que los tipos de interés (y por ende las yields) han llegado a su techo, es esperable que la tendencia a la baja de este trimestre permanezca.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

CEO addmeet.com

Twitter: @addmeet

Inversiones inmobiliarias 2T 2023 (Inversión institucional stand by)

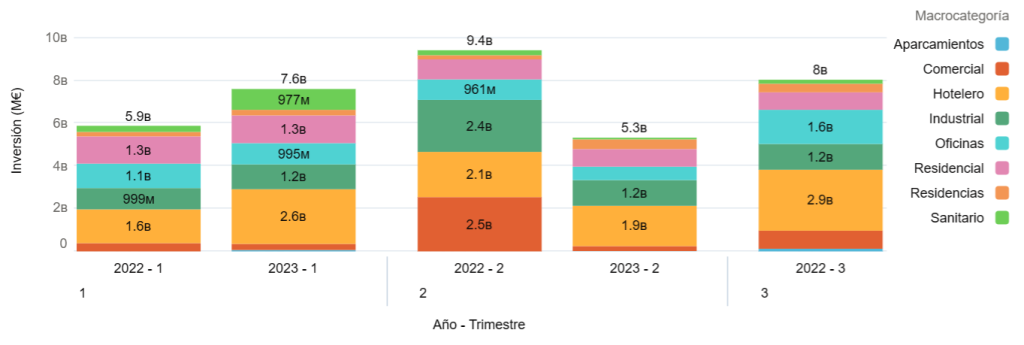

Basándonos en los datos del algoritmo DAO de addmeet analizaremos la evolución de la inversión inmobiliaria en España durante el segundo trimestre del 2023 así como la evolución de la misma en los últimos trimestres.

Descenso en la inversión inmobiliaria durante el segundo trimestre

Según se aprecia en el gráfico, durante este segundo trimestre del año ha presentado un notorio descenso en la inversión inmobiliaria siendo esta de 5,3 B€ suponiendo un descenso del 45% respecto del segundo trimestre de 2022 y de un 30% respecto el primer trimestre del año.

Dentro de los diferentes sectores, las residencias de tercera edad ha presentado un aumento considerable (133%), manteniendo el tipo con inversión value added nacional y extranjera muy activa. En cambio el resto de sectores ha mostrado claros síntomas de ralentización comercial (-90,82%), sanitario (-66,36%), industrial (-50,59%), oficinas (-34,5%).

La inversión institucional hecha el freno

La inversión institucional hecha el freno

La subida de tipos y, sobre todo, la falta de predictibilidad sobre el techo de la misma ha provocado una posición de «wait and see» por parte de los inversores más institucionales. La corrección de yields y valoraciones en marcha ha provocado ajustes drásticos en la valoración de los inmuebles que hace que las expectativas de la demanda (ajustadas a la nueva realidad) y de la oferta (en proceso de ajuste por el momento) no acaben de cruzarse con la frecuencia de hace unos meses para inversores «institucionales», copando las operaciones el inversor «nacional». Este fenómeno parece que seguirá en marcha hasta que el BCE frene la subida de tipos que se espera llegue al 4,50% en el cuarto trimestre respecto del 4% actual. Si hasta ahora la inflación ha ayudado a mitigar este efecto en la valoración de los activos vía numerador, veremos que ocurre cuando la misma acabe de ser contenida y nos encontremos en entornos de tipos no vistos desde hace 15 años.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

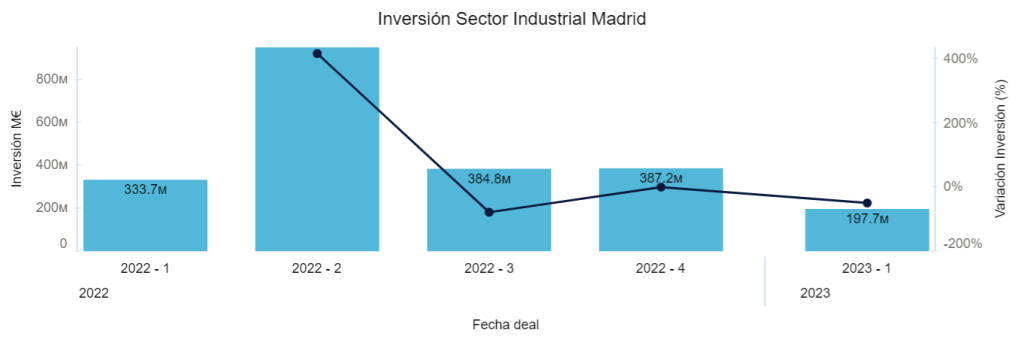

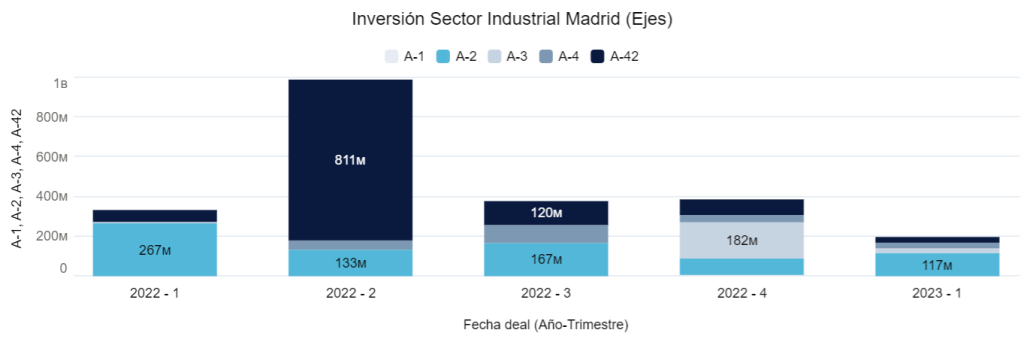

Inversión Industrial Madrid (1T 2023)

El sector industrial ha registrado este primer trimestre del año una inversión de 1,2 B€ (datos algoritmo DAO de addmeet). De este total 197,7 M€ pertenecen al mercado industrial de Madrid. Comparado con el primer trimestre del año anterior (333,7 M€), ha presentado un descenso aproximadamente un 41% interanual. Respecto del último trimestre de 2022 el ajuste intertrimestral ha sido del 49%.

En este trimestre se han registrado 13 operaciones inmobiliarias del sector industrial en Madrid, con valor medio de 15,2 M€ y con volúmenes entre 2 y 170 M€.

Según se aprecia en el gráfico, la inversión este trimestre se distribuye acorde al histórico. El eje A-2 es el que cuenta con mayor inversión con 116,9 M€ que representa el 59,15% del total, en segundo lugar se encuentra el eje A-42 con un 14,58%, el tercero el eje A-4 con el 14,52% y finalmente el eje A-3 con el 11,89% de la inversión, dentro del eje A-1 no se ha registrado actividad en el trimestre.

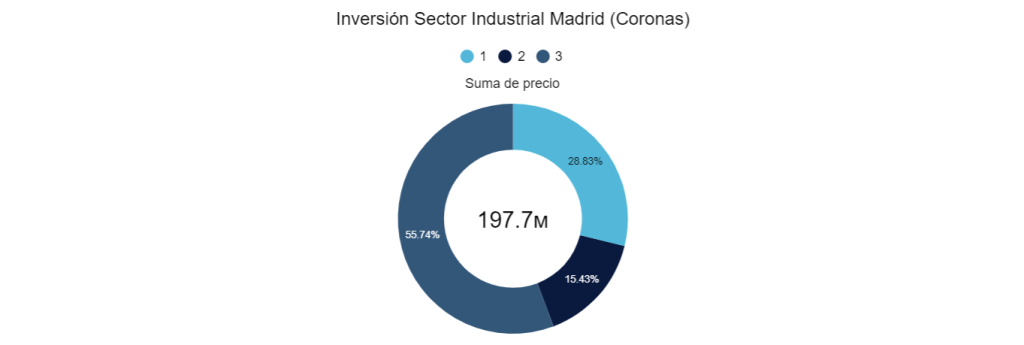

Analizando la inversión en las diferentes coronas, durante este trimestre, el mayor foco de inversión ha sido la 3ª corona (55,74%), seguida de la 1ª (28,83%) y finalmente la segunda (15,43%). El mercado parece que se ha enfocado en el «last mile» y en los desarrollos en suelo más asequible, principalmente en este caso en el polígono «El Ruiseñor» de Guadalajara.

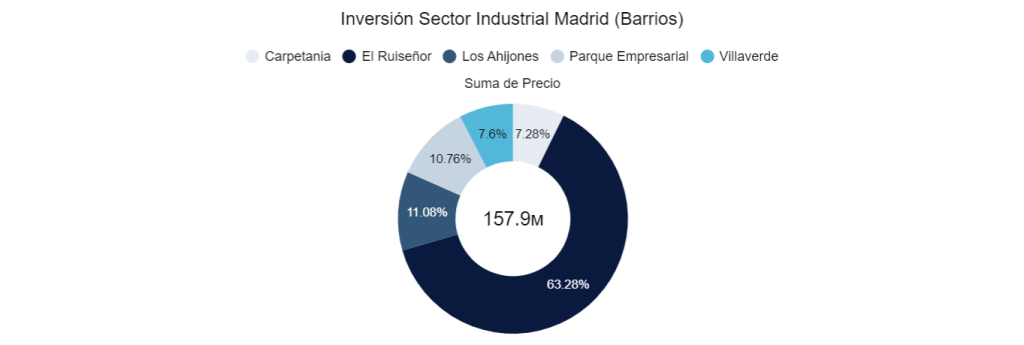

Inversión por barrios

Mirando en detalle la inversión en los barrios y polígonos de la primera corona, Los Ahijones (11,08%), Villaverde (7,6%) y Carpetania (7,28%) aglomeran los desarrollos de última milla en la capital, absorbiendo el 25% de la inversión total.

Inversión por perfil de inversor

Inversión por perfil de inversor

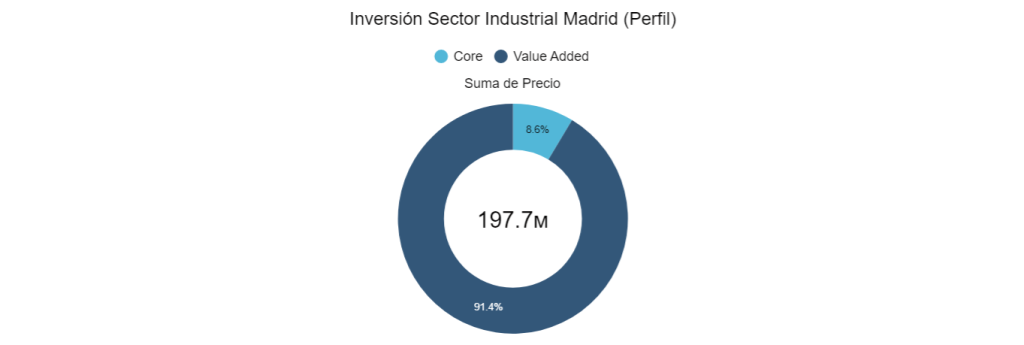

Dentro de las diferentes estrategias de inversión podemos distinguir la siguiente distribución, value added (91,4%) y core (8,6%). Sigue habiendo un gap importante, pese a las bajadas en las yields, entre la «inversión/m2 de SBA» en un proyecto logístico y el «precio de venta/m2 de SBA» con lo que sigue habiendo presión por la inversión en nuevos desarrollos con la absorción fuerte, por ahora.

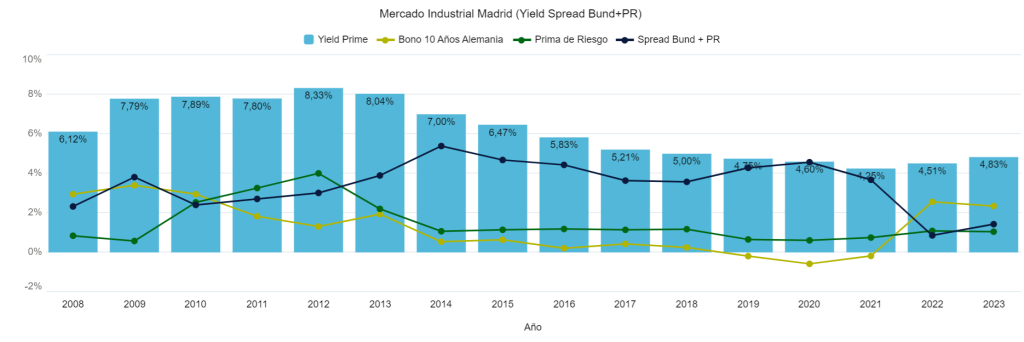

El spread «Yield prime» Vs «Bund + Prima de riesgo» ha evolucionado hasta 1,43% en la línea del incremento de yields acumulado en los últimos trimestres. Pese a este pequeño gap existente entre la rentabilidad de una nave logística prime y la compra de un bono español, el desplome de la inversión podría haber sido mayor sin el efecto de la inflación (subyacente al 6,6%) que mitiga esta merma en las valoraciones por expectativas de revalorización vía «numerador».

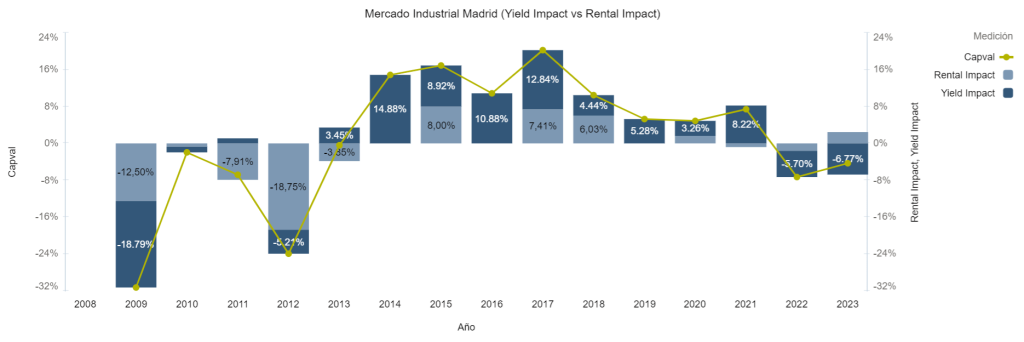

Analizando la evolución de la valoración de los activos prime, comienza a ser manifiesto en los dos últimos trimestres el ajuste de precios por la subida de las tasas de capitalización exigidas. Los 70 bps de incremento de los últimos tres trimestres se traducen en ajustes de valor vía «denominador» de alrededor del 6,80% durante el primer trimestre. Son previsibles nuevos ajustes hasta que el mercado no perciba que los tipos de interés (BCE) han llegado a su «techo». Es bueno recordar que, como muestra el gráfico, todo incremento de valor «vía rentas» se afianza en el tiempo y todo incremento de valor «vía yields» tiende a neutralizarse a lo largo del ciclo inmobiliario completo.

Como conclusión, podemos decir que el mercado industrial en Madrid ha experimentado una corrección drástica de volumen de inversión con menor corrección de valor que el mercado de oficinas, seguramente debido a que la robustez que está mostrando el mercado de alquiler (absorción) genera confianza del inversor en este «asset class» por encima de otros. Los principales actores del mercado «core» son sociedades cotizadas francesas que han visto en España un nicho interesante para su inversión, sobre todo en operaciones de sale & leaseback. La inversión value added sigue dominando el mercado, principalmente concentrada en última milla de primera corona y logística tradicional de rentas más económicas de tercera corona. Veremos si la absorción en trimestres futuros hace buenas estas inversiones o vienen tiempos de digestión más lenta del pipeline actual.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversión Industrial Barcelona (1T 2023)

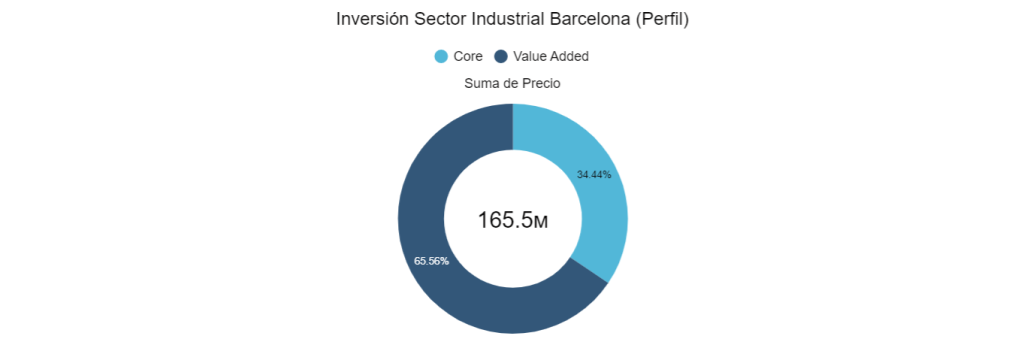

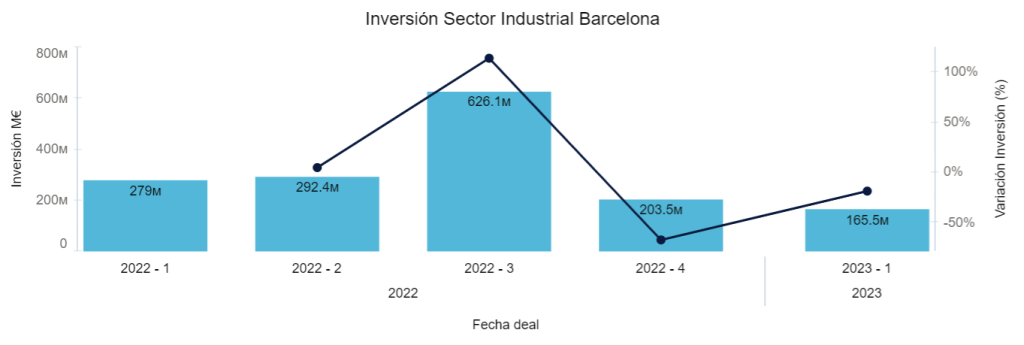

El sector industrial ha registrado este primer trimestre del año una inversión de 1,2 B€ (datos algoritmo DAO de addmeet), de este total el mercado industral barcelonés cuenta con una inversión de 165,5 M€, comparado con el primer trimestre del año anterior, ha presentado un descenso aproximadamente del 41% interanual. Respecto del último trimestre de 2022 el ajuste intertrimestral ha sido del 19%.

En este trimestre se han registrado 7 operaciones inmobiliarias en el sector industrial de Barcelona, con un valor medio de 23,64 M€ y con volúmenes entre 8 y 52 M€.

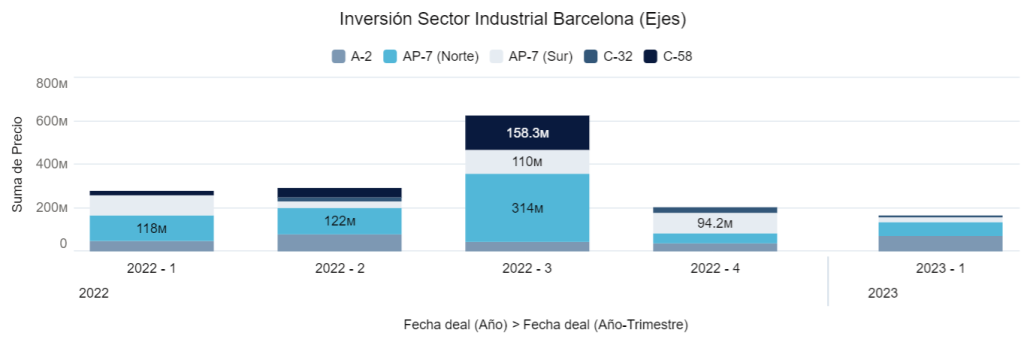

Según se aprecia en el gráfico, la inversión este trimestre se distribuye acorde al histórico. El eje A-2 con un 42,9% del total, es el eje con mayor inversión, AP-7 (Norte) con un 38,67% , AP-7 (Sur) con un 13,29% y por último el eje C-32 con un 5,14% de la inversión. Dentro del eje C-58 no se ha registrado actividad en este trimestre.

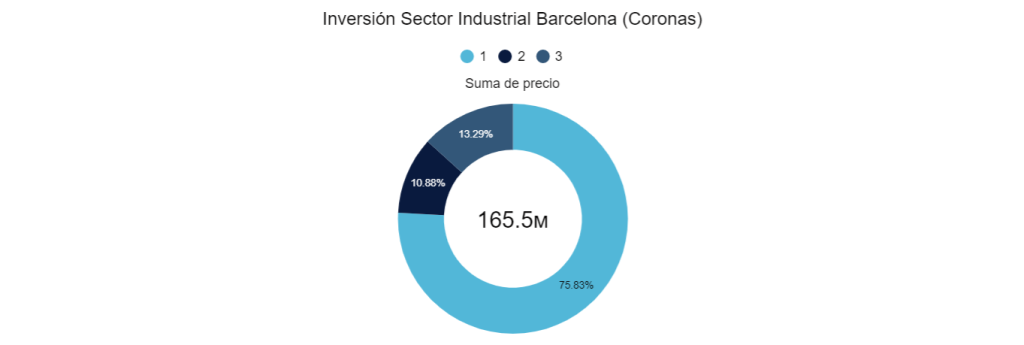

Analizando la inversión en las diferentes coronas, durante este trimestre, el mayor foco de inversión estado en los activos «last mile» de la 1ª corona (75,83%), seguida de la 2ª (13,29%) y finalmente la tercera (10,88%). La mayor parte de la actividad inversora se ha centrado Barcelona provincia, principalmente en los polígonos de Santa Perpetua de Mogoda y L’Hospitalet de Llobregat.

Analizando la inversión en las diferentes coronas, durante este trimestre, el mayor foco de inversión estado en los activos «last mile» de la 1ª corona (75,83%), seguida de la 2ª (13,29%) y finalmente la tercera (10,88%). La mayor parte de la actividad inversora se ha centrado Barcelona provincia, principalmente en los polígonos de Santa Perpetua de Mogoda y L’Hospitalet de Llobregat.

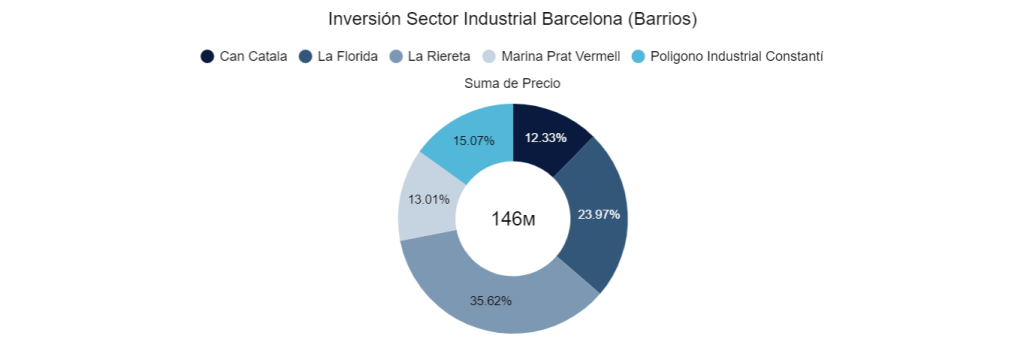

Mirando en detalle la inversión por polígonos, el 88% del total se concentra en la primera corona, La Florida (23,97%), Riereta (35,62%), Marina Prat Vermell (13,01%) aglomeran las inversiones en Barcelona y alrededores. Dentro de la segunda corona, Can Catala (12,33%) y en la tercer corona el Poligono Industrial Constantí (15,07%). Inversión por perfil de inversor

Inversión por perfil de inversor

Dentro de las diferentes estrategias de inversión podemos distinguir la siguiente distribución, value added (65,56%) y core (34,44%). Sigue habiendo un gap importante, pese a las bajadas en las yields, entre la «inversión/m2 de SBA» en un proyecto logístico y el «precio de venta/m2 de SBA» con lo que sigue habiendo presión por la inversión en nuevos desarrollos con la absorción muy fuerte, por ahora.  Evolución de la valoración

Evolución de la valoración

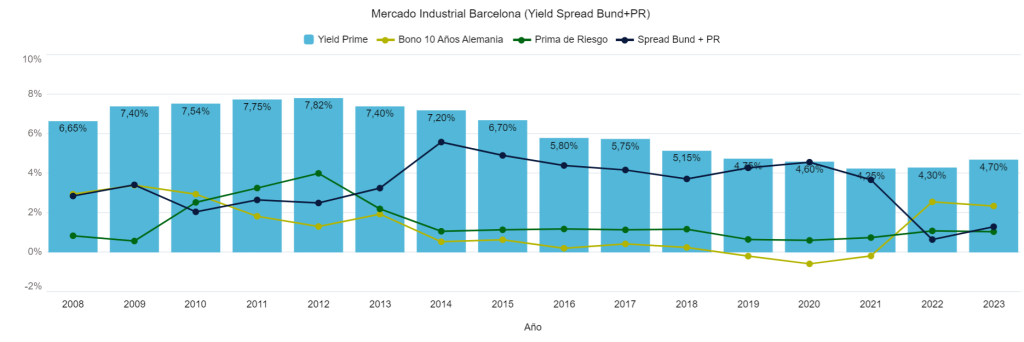

El spread «Yield prime» Vs «Bund + Prima de riesgo» ha evolucionado hasta 1,30% en la línea del incremento de yields acumulado en los últimos trimestres. Pese a este pequeño gap existente entre la rentabilidad de una nave logística prime y la compra de un bono español, el desplome de la inversión podría haber sido mayor sin el efecto de la inflación (subyacente al 6,6%) que mitiga esta merma en las valoraciones por expectativas de revalorización vía «numerador».

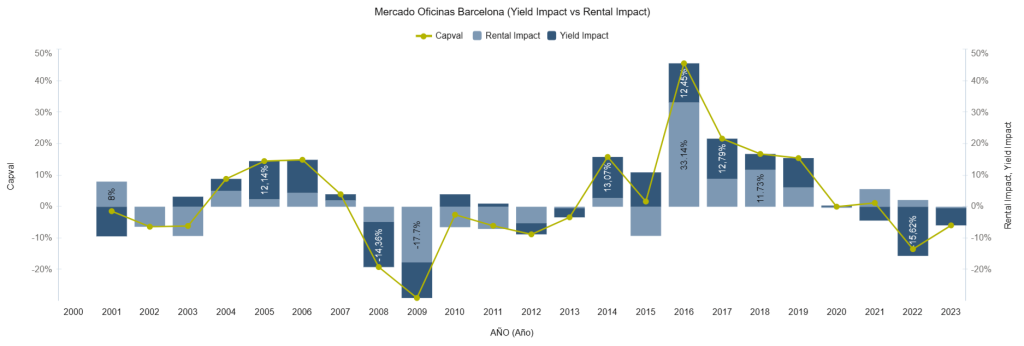

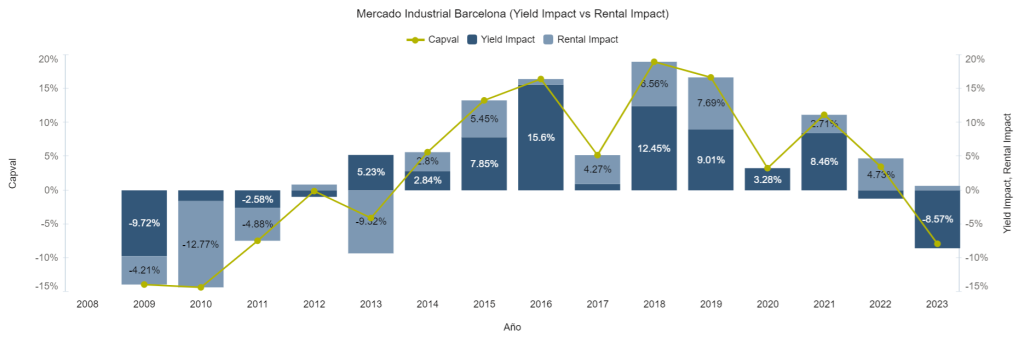

Analizando el gráfico se puede apreciar un decremento en los precios de transacción del -8,57% debido al ajuste de yields durante este primer trimestre. Son previsibles nuevos ajustes hasta que el mercado no perciba que los tipos de interés (BCE) han llegado a su «techo». Es bueno recordar que, como muestra el gráfico, todo incremento de valor «vía rentas» se afianza en el tiempo y todo incremento de valor «vía yields» tiende a neutralizarse a lo largo del ciclo inmobiliario completo.

Analizando el gráfico se puede apreciar un decremento en los precios de transacción del -8,57% debido al ajuste de yields durante este primer trimestre. Son previsibles nuevos ajustes hasta que el mercado no perciba que los tipos de interés (BCE) han llegado a su «techo». Es bueno recordar que, como muestra el gráfico, todo incremento de valor «vía rentas» se afianza en el tiempo y todo incremento de valor «vía yields» tiende a neutralizarse a lo largo del ciclo inmobiliario completo.

Como conclusión, podemos decir que en el mercado industrial de Barcelona se ha producido un descenso considerable en el volumen de la inversión, que ha realizado un ajuste brusco en los tres últimos trimestres. Los valores de capitalización no se han ajustado en el mismo orden debido a la presión de las rentas al alza por la pujante absorción, que genera contratos indexados a una inflación interesante para el comprador. No cabe perder de vista que ningún mercado evoluciona al alza eternamente y que una entrada en recesión podría aumentar los periodos de digestión del pipeline actual, que actualmente encuentra inquilino con una rapidez desconocida en anteriores ciclos.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos. ![]()

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

Inversión Industrial España (1T 2023)

El sector industrial en España alcanzó durante este primer trimestre del año una inversión de 1,2 B€ (datos algoritmo DAO addmeet) presentando asi un aumento del 11% interanual. Respecto del último trimestre de 2022 el aumento intertrimestral ha sido del 27%.

Durante este periodo se han registrado un total de 50 operaciones inmobiliarias del sector en España. Con valor medio de 24 M€.

Inversión por provincias y Ejes

Inversión por provincias y Ejes

Según se aprecia en el gráfico, como es habitual, los mercados principales aglomeran casi el 85% de la inversión a nivel nacional. Siendo Zaragoza (28,4%) la provincia con mayor inversión en el sector, Valencia (22,22%), Barcelona (15,04%), León (14,68%), Guadalajara (10,48%) y por último Madrid (9,17%).

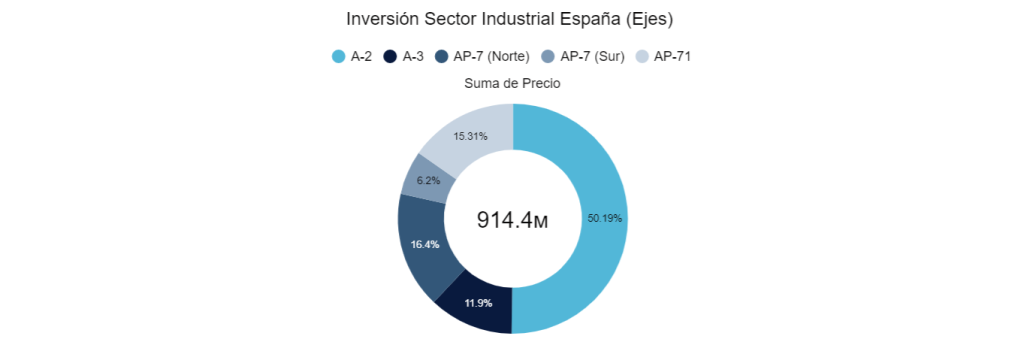

Dentro de los diferentes Ejes en el país los siguientes son los que han presentado mayor inversión, aglomerando un 87% del total durante este primer trimestre del año. En 1º lugar se encuentra el eje A-2 (50,19%), AP-7 Norte (16,4%) ,AP-71 (15,31%), A-3 (11,9)%) y por último AP-7 Sur (6,2%).

Dentro de los diferentes Ejes en el país los siguientes son los que han presentado mayor inversión, aglomerando un 87% del total durante este primer trimestre del año. En 1º lugar se encuentra el eje A-2 (50,19%), AP-7 Norte (16,4%) ,AP-71 (15,31%), A-3 (11,9)%) y por último AP-7 Sur (6,2%).  Inversión por perfil de inversión

Inversión por perfil de inversión

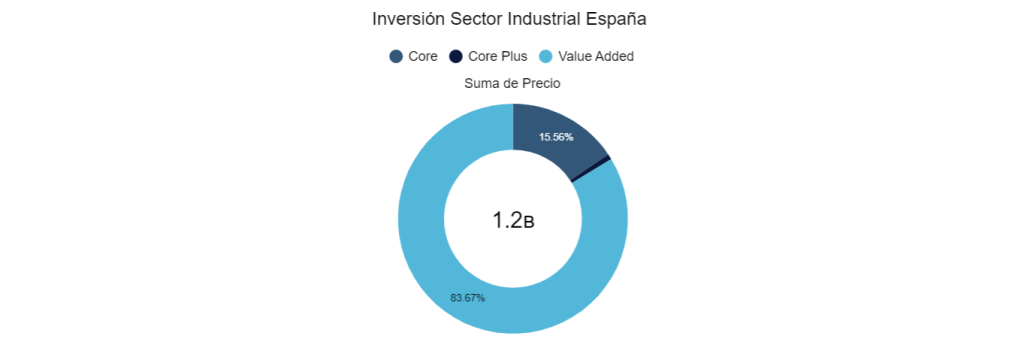

Dentro de las diferentes estrategias, el perfil value added ha liderado la inversión en el primer trimestre con el (83,67%) de las operaciones inmobiliarias, seguido de los perfiles core plus (0,77%) y core (15,56%). El desarrollo llaves en mano y especulativo sigue siendo el tractor de la inversión logística en España.

Como conclusión podemos decir que, a nivel nacional, el mercado industrial de España si bien ha ralentizado su crecimiento, sigue mostrando volúmenes de inversión mas sólidos que el resto de los «asset class». Se prevé que la inversión durante el año siga a niveles del 2022. Las yield prime han alcanzado una media de 4,75% entre Madrid y Barcelona, ajustando capital values desde 2022, cuestión que no ha causado un un descenso de la inversión a niveles absolutos.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos. ![]()

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

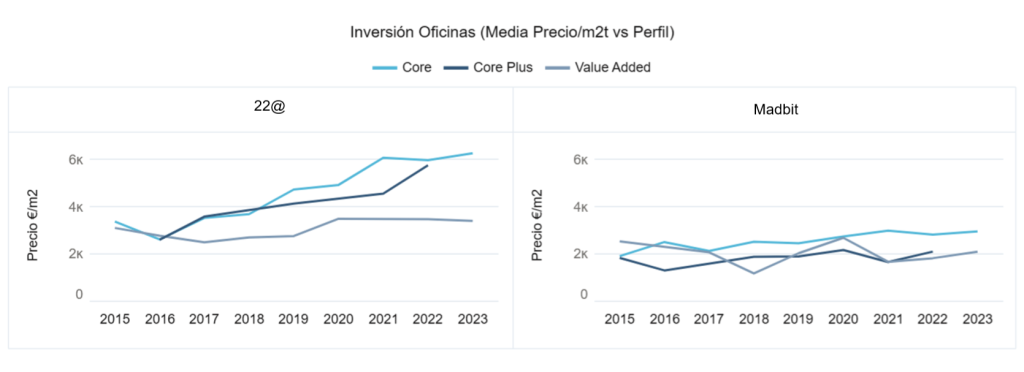

Inversión Oficinas Madrid (1T 2023)

El sector de oficinas de España ha registrado este primer trimestre del año una inversión de 993 M€ (datos algoritmo DAO de addmeet). De este total 650 M€ pertenecen a la provincia de Madrid, lo cual la sitúa, como es habitual, como principal foco de la inversión del sector. Este trimestre las oficinas han presentado un aumento del 45% de la inversión interanual y del 51% intertrimestral, sin acusar en gran medida, por ahora, el efecto que el incremento de los tipos de interés ha tenido en las yields.

En este trimestre se han registrado 25 operaciones inmobiliarias de oficinas en Madrid, con valor medio de 25 M€ y con volúmenes entre 4 y 200 M€.

Inversión por zonas y barrios

Según se aprecia en el gráfico, desde el segundo trimestre del año 2022 predomina la inversión en CBD con un volumen de 388 M€ que representan el 59,69% del total. En segundo puesto se coloca la zona Centro con un 20,15%. La zona Descentralizada 16,35% y la Periferia con un 3,81% comienzan a tener un peso residual. En periodos de incertidumbre, enfoque en lo prime.

La inversión de oficinas en los diferentes barrios de la capital se ha concentrado en Almagro (33,75%) y Castellana (30,44%) ubicados dentro del CBD. Delicias (12,48%) ubicado en la zona Centro, Salvador (11,58%) y San Pascual (6%) pertenecientes a la zona Descentralizada y por último el barrio de Castillejos (5,75%) ubicado también en el Centro.

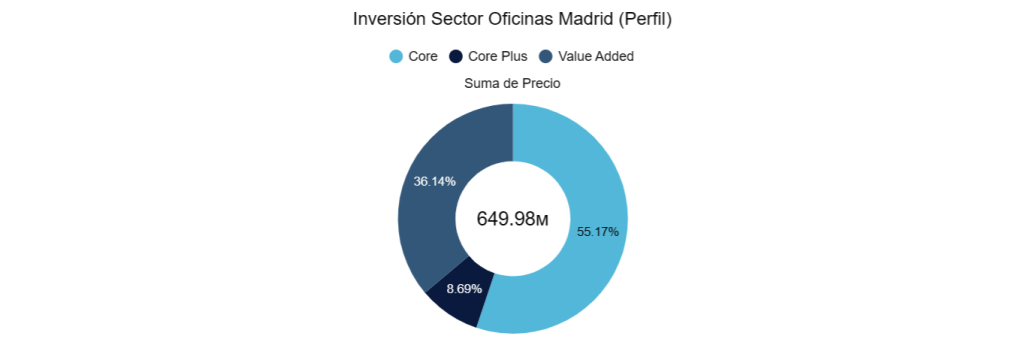

Inversión por perfil de inversor

Dentro de las diferentes estrategias de inversión podemos distinguir la siguiente distribución, value added (36,14%), Core Plus (36,14%) y Core (55,17%). Comienza a notarse cierta ralentización en los proyectos value added por el incremento de los costes financieros asociados a este tipo de proyectos. De nuevo, en periodos de incertidumbre prima el «back to basics».

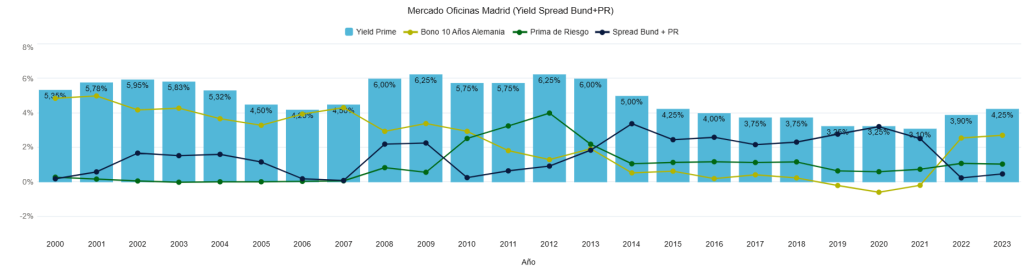

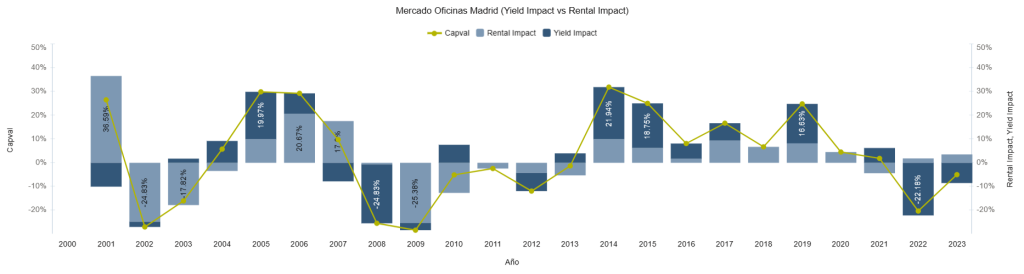

Evolución de la valoración

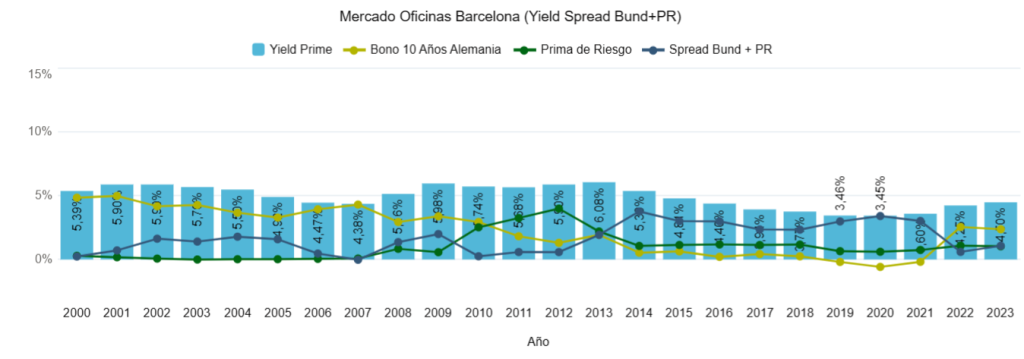

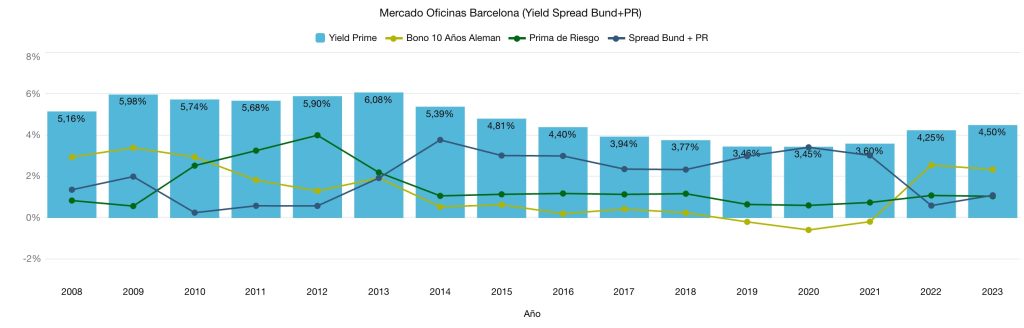

El spread «Yield prime» Vs «Bund + Prima de riesgo» ha evolucionado hasta 0,48% en la línea del incremento de yields acumulado en los últimos trimestres pero sin llegar a la media de 2,30% desde 2014. Pese a este pequeño gap existente entre la rentabilidad de un edificio de oficinas prime y la compra de un bono español, no se ha producido un gran desplome de la inversión ya que la inflación (subyacente al 6,6%) a la que están indexados los contratos de alquiler ha amortiguado este efecto, provocando que el inmobiliario siga siendo al menos por ahora un destino preferente de la inversión.

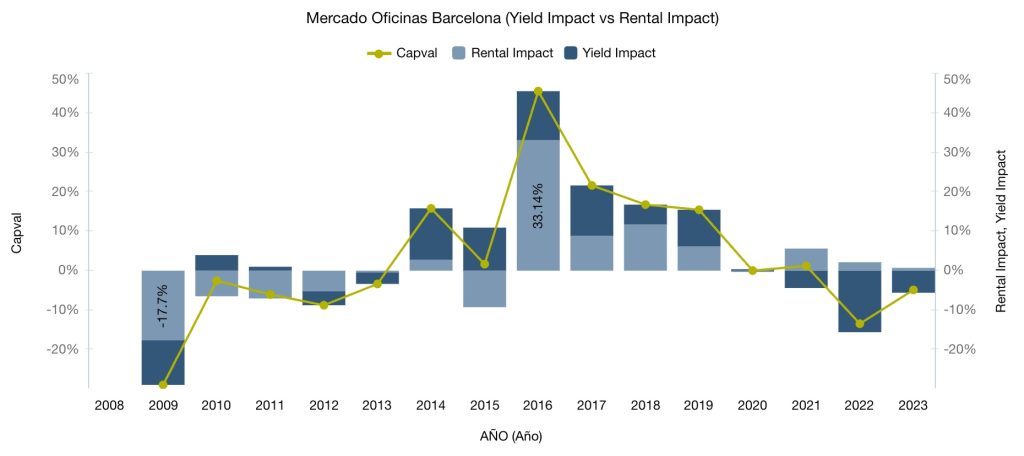

Analizando la evolución de la valoración de los activos prime, comienza a ser manifiesto el ajuste de precios por la subida de las tasas de capitalización exigidas. Los 100 bps de incremento de los últimos tres trimestres se traducen en ajustes de valor vía «denominador» de alrededor del 28% acumulado. Son previsibles nuevos ajustes hasta que el mercado no perciba que los tipos de interés (BCE) han llegado a su «techo». Es bueno recordar que, como muestra el gráfico, todo incremento de valor «vía rentas» se afianza en el tiempo y todo incremento de valor «vía yields» tiende a neutralizarse a lo largo del ciclo inmobiliario completo. Esta «ley inmobiliaria» parece que ha sido olvidada en los últimos tiempos. Golpe de realidad para recordar.

Como conclusión, podemos decir que el mercado de oficinas de Madrid está mostrando mejor resilencia a la subida de tipos que el resto de España. El perfil de comprador a mutado de lo «institucional» a lo «familiar», sin ver disminuido en gran medida los volúmenes de inversión «pre- subida» de tipos. «Focus on prime» vendría a resumir el comportamiento del mercado este último trimestre.

Si quiere recibir nuestros informes de mercado, operaciones facilitadas y otro contenido exclusivo para usuarios premium rellene el formulario y le informaremos.

Iñigo Corres

CEO addmeet.com

Twitter: @addmeet

ENGLISH

ENGLISH

Síguenos en: